Ông Hà Anh Tùng – Giám đốc đầu tư, CTCP quản lý quỹ đầu tư MB đã có chia sẻ xung quanh về chủ đề này với một số gợi ý đầu tư phù hợp cho năm 2022.

Thị trường tài chính biến động liên tục trong thời gian qua khiến NĐT bớt lạc quan hơn về chứng khoán hay các kênh đầu tư nhiều rủi ro khác. Họ hướng tới bảo toàn tài sản bên cạnh câu chuyện lợi nhuận. Dưới góc độ một chuyên gia nhiều kinh nghiệm, ông có chia sẻ gì cho nhà đầu tư khi lựa chọn "bến đỗ an toàn"

Trong bối cảnh lãi suất thấp kéo dài 2 năm qua, các nhà đầu tư có xu hướng rút tiền gửi tiết kiệm để đầu tư vào các tài sản khác như chứng khoán, bất động sản, vàng, thậm chí là tiền số. Những loại hình đầu tư này mặc dù có thể mang lại lợi nhuận cao, nhưng rủi ro đi cùng cũng rất lớn. Ví dụ đợt điều chỉnh vừa qua của thị trường chứng khoán do xung đột Nga – Ukraine cũng đã khiến rất nhiều nhà đầu tư thiếu kinh nghiệm thua lỗ đáng kể. Ngay cả đối với NĐT có kinh nghiệm, việc tìm kiếm lợi nhuận từ các kênh đầu tư rủi ro đang trở nên khó khăn hơn nhiều. Đang có không ít NĐT đang chuyển hướng sang tìm kiếm một nơi "trú ẩn an toàn" thông qua đầu tư vào các tài sản ít rủi ro hơn như trái phiếu hoặc "giao phó" tài sản cho một tổ chức đầu tư có uy tín, kinh nghiệm thông qua hình thức đầu tư vào các quỹ mở.

Cụ thể hơn đối với NĐT muốn tìm kiếm một kênh đầu tư hấp dẫn hơn tiền gửi tiết kiệm nhưng vẫn phải đảm bảo an toàn, bảo toàn vốn thì họ đang làm gì thưa ông?

Hiện nay tại Việt Nam, đầu tư trái phiếu doanh nghiệp đang ngày càng phổ biến. Nhiều nhà đầu tư đang lựa chọn trái phiếu như là kênh đầu tư thay thế tiết kiệm, khi nhận được lãi suất cao hơn tiền gửi ngân hàng. Mặc dù vậy, đầu tư trái phiếu doanh nghiệp vẫn tiềm ẩn rủi ro liên quan đến uy tín, hiệu quả hoạt động kinh doanh của các doanh nghiệp phát hành trái phiếu. Điều này đã được cơ quan quản lý liên tục cảnh báo tới nhà đầu tư thời gian vừa qua. Tuy nhiên, không có nhiều nhà đầu tư có đủ thời gian, thông tin, kiến thức để đánh giá được chất lượng của trái phiếu.

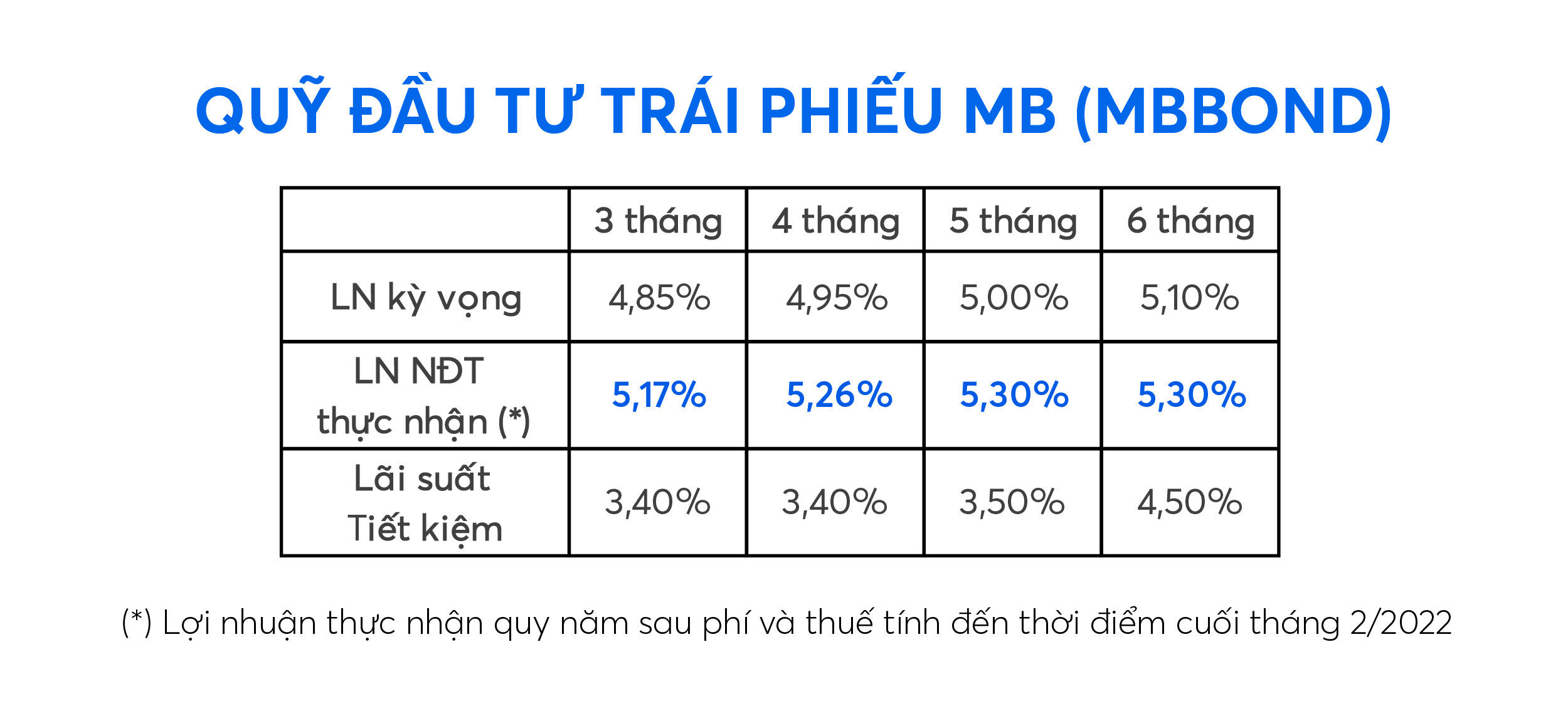

Thay vào đó lựa chọn quỹ mở đầu tư trái phiếu đang trở thành một giải pháp tối ưu trong trường hợp này. Như quỹ đầu tư trái phiếu MBBOND của chúng tôi đang mang tới cho khách hàng mức lợi nhuận cao hơn 1 – 1,5% so với lãi suất tiết kiệm cùng kỳ hạn đầu tư 2 – 6 tháng. Trong khi đó mức độ an toàn được đảm bảo khi quỹ chỉ đầu tư vào trái phiếu hay chứng chỉ tiền gửi, tất cả các khoản đầu tư đều được lựa chọn kỹ lưỡng đảm bảo độ an toàn cao. Hiện nay quỹ đã đạt quy mô gần 2000 tỷ đồng với khoảng 5000 khách hàng đã và đang tham gia đầu tư vào quỹ, những con số vẫn đang tăng lên nhanh chóng, cho thấy quỹ đang đáp ứng tốt nhu cầu của khách hàng.

Yếu tố nào giúp quỹ trái phiếu MBBOND lại thu hút được nhiều nhà đầu tư đến vậy, dù trên thị trường các sản phẩm đầu tư trái phiếu cũng rất đa dạng?

Yếu tố đầu tiên cần phải nói tới đó là lợi nhuận hấp dẫn. Ví dụ lợi nhuận khách hàng thực nhận quy năm khi đầu tư vào quỹ MBBBOND trong thời gian 3 tháng đang là 5,1%/năm, cao hơn tới 1,6%/năm so với lãi suất tiền gửi phổ biến đang là 3,5%/năm, tức là cao hơn gấp rưỡi. Thứ hai là tính linh hoạt, quỹ không quy định các kỳ hạn, nhà đầu tư có thể bán CCQ bất cứ khi nào cần và nhận được lãi suất tương ứng với thời gian nắm giữ. Tính năng ưu việt này chỉ duy nhất có ở quỹ mở trái phiếu, rất phù hợp với khách hàng muốn sử dụng linh hoạt nguồn vốn của mình mà không bị bó buộc vào các kỳ hạn như khi gửi tiết kiệm. Và điểm cuối cùng, giao dịch chứng chỉ quỹ MBBOND hết sức đơn giản, thuận tiện, giao dịch hoàn toàn online và chỉ cần 3 phút là có thể hoàn tất mở tài khoản và mua CCQ, nếu NĐT đã có sẵn tài khoản CCQ thì thời gian mua hoặc bán CCQ chỉ mất chưa tới 1 phút.

Câu hỏi cuối cùng, ông có nhận định gì về thị trường năm 2022?

Trước diễn biến lãi suất có xu hướng tăng trở lại, đặc biệt sau khi khi Cục dự trữ liên bang Mỹ (FED) đưa ra thông điệp sẽ sớm tăng lãi suất trong năm 2022, chúng tôi cho rằng lãi suất tiền đồng có thể đi lên trong năm nay, tuy nhiên mức độ tăng sẽ không lớn. Nhìn chung mặt bằng lãi suất của Việt Nam sẽ vẫn duy trì ở mức thấp giúp hỗ trợ nền kinh tế phục hồi sau đại dịch. Cơ sở của dự báo này là dựa vào khả năng kiểm soát lạm phát tốt của Chính Phủ và dòng ngoại tệ chảy vào Việt Nam vẫn đang rất dồi dào.

Xin trân trọng cảm ơn ông!

Theo Nhịp sống kinh tế